海外移住・海外投資・海外不動産購入などにおいては、数百万円~数千万円という大きな海外送金をする場合があります。

大きな金額の送金になるほど、円から外貨への両替時の上乗せレートからくる為替手数料は比例して大きくなります。為替手数料は、一般的に送金資金のなかに隠れて表示されてしまうため、見えづらい隠れコストになるので注意が必要です。

この為替手数料に関して、FX口座の有利なレートを使って円を外貨へ両替して手数料を節約する方法があります。

この記事では、「大きな金額の海外送金を予定している」という方を対象に、以下のことをご説明します。

本記事の内容

- FX口座を利用した海外送金のしくみ

- FX口座を利用して両替すべきシチュエーション

- 国際派向けのおすすめFX口座

FX口座を利用した両替は、多少の手間はかかりますが、節約できる金額が大きいので、多額の海外送金時にはぜひ検討したい方法です。当記事の説明を参考にして、為替手数料を抑えて大切な資金を本来の目的のために賢く使ってくださいね。

*当記事は、データの日付を個別に明記しているものを除いては、2021年7月時点での情報を参考にしています。各サービスのご利用にあたっては、必ず最新の情報をご確認ください。

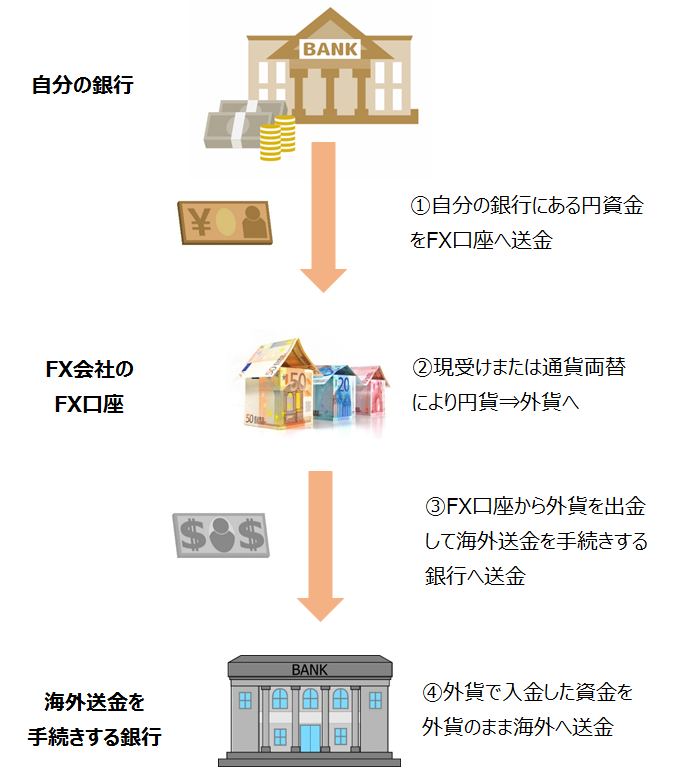

FX口座を利用した海外送金のプロセス

まずはFX口座を利用した海外送金の全体像を把握しておきましょう。全体像を理解することで、「どうして節約できるのか?」「何が必要となるのか?」を理解することができます。

下記は、FX口座を利用して海外送金するときのプロセスを示した図です。

step

1円資金をFX口座へ送金

自分の銀行にある円資金を、FX会社のFX口座へ送金します。このとき通常の国内銀行間の送金手数料がかかりますが、多くのFX会社では提携銀行からの入金であれば無料となるサービスを提供しています。

step

2FX口座において円貨⇒外貨へ両替

FX口座において、両替または現受けというプロセス(詳しくは後述)によって、円を外貨へ替えます。この際に、FX会社による手数料がかかります。

step

3FX口座から外貨を出金して銀行へ送金

FX口座からそのまま海外送金できないので、FX口座にある外貨を出金して、海外送金の手続きをする銀行へ送金します。この際に、FX会社による出金手数料・送金手数料がかかります。

step

4外貨を海外へ向けて送金

入金した外貨を外貨のまま海外へ送金します。この際に、海外送金の送金手数料がかかります。銀行によっては入金時のリフティングチャージ、送金時のリフティングチャージがかかりますので、それらを避けることができる銀行を選ぶようにします。

リフティングチャージのかからない銀行については、下記の記事を参考にしてください。

-

-

FX口座で両替した外貨資金を海外送金するのにおすすめ銀行口座2選

続きを見る

FX口座で「両替」あるいは「現受」を利用

上記の2番目のプロセス「FX口座において円貨⇒外貨へ両替するプロセス」には、両替と現受という2種類の方法があります。

どちらもFX口座を利用しますが、取引の性質に違いがあります。

通貨両替と現受けの違い

両替:両替は、FX会社によるリアルタイムの為替レートを使って円を外貨へ両替するものです。FX取引の証拠金や建玉という専門知識を必要とせず、通常の外貨両替の概念で手続きできる、わかりやすい取引です。

現受け:現受けは、FX取引(外国為替証拠金取引)の建玉をもって、決済時に外貨の現物を受け取る取引です。円安傾向に動くときに、建玉時のレートで為替レートで外貨を入手できるメリットがありますが、通常のFX取引と同様にスワップポイントや証拠金を理解して取引することが必要です。

FX口座を賢く利用しよう

FX口座というと怖いという印象を持っている方もいるかもしれませんが、ここでご紹介する方法は、FX取引(外国為替証拠金取引)のレバレッジからくるリスクのあるものではありません。

特に、両替は理解しやすく、FX取引の専門用語であるスワップポイントや建玉などの理解を必要としないので、初めて利用する方にも安心かと思います。

「外貨へ替える」という手数料という視点では、通貨両替でも現受けでも、(次項での例にあるとおりに)一般の銀行や送金サービスと比較して上乗せレートは桁違いに小さい設定となっていますので、海外送金にかかる合計コストを大きく抑えることができます。

FX口座を使用した海外送金と銀行送金の手数料比較例

300万円を豪ドルで海外送金するときの手数料比較

FX口座を使うメリットが大きいのは、特に数百万円を超える海外送金です。

ここでは、「300万円を豪ドルでオーストラリアへ送金」する場合で比較をしてみましょう。オーストラリア留学の学費の支払いなどでよくあるケースです。

比較においては、

- FX口座を利用した海外送金として「セントラル短資FXで両替⇒SMBC信託銀行プレスティアで海外送金」

- 銀行送金の代表例として「三菱UFJ銀行の円資金から窓口で海外送金」

を比較しました。通貨や金額、割引適用などによって結果は違って来る場合があるので、あくまで傾向を知るための一例の参考として捉えてください。

【300万円を豪ドルで海外送金するときの手数料比較例】*

| セントラル短資FX (現受) +SMBC信託銀行 |

セントラル短資FX (両替) +SMBC信託銀行 |

三菱UFJ銀行 (窓口の場合) |

|

| 両替額 | 3,000,000円 | 3,000,000円 | 3,000,000円 |

| 上乗せレート スプレッド片道 |

0.0025円 *1 | 0.0025円 *1 | 2円 |

| 1通貨あたり手数料 | 0.05円 | 0.1円 | - |

| 両替レート | 80.0525円 | 80.1025 | 82円 |

| 両替後の外貨 | AUD 37,475 | AUD 37,451 | AUD 36,585 |

| 為替手数料 | 2,000円 *2 | 3,840円 *3 | 73,200円 *4 |

| 両替・受渡手数料 | 2,000円 *5 | 0円 | - |

| 出金の手数料 | 1,500円 | 1,500円 | - |

| 海外への送金手数料 | 3,500円 *6 | 3,500円 *6 | 7,500円 *7 |

| 手数料合計 *8 | 9,000円 | 8,840円 | 80.700円 |

| 当サイト詳細ページ | の両替・受渡 |

三菱UFJ銀行 の海外送金 |

|

*: 1豪ドル=80円の場合の計算例。簡便のため四捨五入。

*1: スプレッド0.5銭として計算

*2: (3,000,000/80.0525 - 3,000,000/80) x 80 = (37,475 - 37,500) x 80 = -2,000円

*3: (3,000,000/80.1025 - 3,000,000/80) x 80 = (37,452- 37,500) x 80 = -3,840円

*4: (3,000,000/82 - 3,000,000/80) x 80 = (36,585 - 37,500) x 80 = -73,200円

*5: 10,000通貨あたり500円

*6: SMBC信託銀行プレスティアでオンライン送金する場合

*7: 窓口手続きで口座引き落とし、海外他行宛ての場合

*8: 中継銀行手数料・受取手数料を含んでいません。

豪ドルの場合、銀行送金での両替時の上乗せレートが大きくなっています。両替の部分をFX口座を使うことによって為替手数料を大きく節約できることがわかります。

1,000万円を米ドルで海外送金するときの手数料比較

次に、もう少し金額が大きい場合として、「1,000万円を米国へ送金する」場合を比較してみましょう。例えば、海外移住ビザの取得や海外不動産購入などの状況が想定されます。

1,000万円レベルの海外送金になってくると、銀行送金の場合でもネットで対応できず、窓口での手続きとなってくる場合がほとんどです。

下記の比較例でも、FX口座で両替した後の送金に、SMBC信託銀行プレスティアの窓口送金を想定しています。通貨や金額、割引適用などによって結果は違って来る場合があるので、あくまで傾向を知るための一例の参考として捉えてください。

【1,000万円を米ドルで海外送金するときの手数料比較例】*

| セントラル短資FX (現受) +SMBC信託銀行 |

セントラル短資FX (両替) +SMBC信託銀行 |

三菱UFJ銀行 (窓口の場合) |

|

| 両替額 | 10,000,000円 | 10,000,000円 | 10,000,000円 |

| 上乗せレート スプレッド片道 |

0.001円 | 0.001円 | 1円 |

| 1通貨あたり手数料 | 0.05円 | 0.1円 | - |

| 両替レート | 110.051円 | 110.101円 | 111円 |

| 両替後の外貨 | USD 90,863.66 | USD 90,822.40 | USD 90,090.09 |

| 為替手数料 | 4,620円 *2 | 9,130円 *3 | 90,090円 *4 |

| 両替・受渡手数料 | 5,000円 *5 | 0円 | - |

| 出金の手数料 | 1,500円 | 1,500円 | - |

| 海外への送金手数料 | 7,000円 *6 | 7,000円 *6 | 7,500円 *7 |

| 手数料合計 *8 | 18,120円 | 17,630円 | 97,590円 |

| 当サイト詳細ページ | の両替・受渡 |

三菱UFJ銀行 の海外送金 |

|

*: 1米ドル=110円の場合の計算例。簡便のため四捨五入。

*1: スプレッド0.2銭として計算

*2: (10,000,000/110.051 - 10,000,000/110) x 110 = (90,867 - 90,909) x 110 = -4,620円

*3: (10,000,000/110.101 - 10,000,000/110) x 110 = (90,826 - 90,909) x 110 = -9,130円

*4: (10,000,000/111 - 10,000,000/110) x 110 = (90,090 - 90,909) x 110 = -90,090円

*5: 10,000通貨あたり500円

*6: SMBC信託銀行プレスティアで窓口送金する場合

*7: 窓口手続きで口座引き落とし、海外他行宛ての場合

*8: 中継銀行手数料・受取手数料を含んでいません。

上乗せレートが他の通貨に比べて小さい米ドルの場合でも、送金額が大きくなると為替手数料が大きくなります。

このような場合でも、両替部分をFX口座を利用して行うことで、総額の送金コストを抑えることが可能になります。

1,000万円をユーロで海外送金するときの手数料比較

次に、銀行送金では米ドルより上乗せレートが大きい設定となっているユーロで比較をしてみましょう。

カナダドル、豪ドル、ニュージーランドドルなどでも同じような傾向にあるので、米ドル以外の通貨での海外送金における全般的な傾向の参考となるでしょう。通貨や金額、割引適用などによって結果は違って来る場合があるので、あくまで傾向を知るための一例の参考として捉えてください。

【1,000万円をユーロで海外送金するときの手数料比較例】*

| セントラル短資FX (現受) +SMBC信託銀行 |

セントラル短資FX (両替) +SMBC信託銀行 |

三菱UFJ銀行 (窓口の場合) |

|

| 両替額 | 10,000,000円 | 10,000,000円 | 10,000,000円 |

| 上乗せレート スプレッド片道 |

0.002円 | 0.002円 | 1.5円 |

| 1通貨あたり手数料 | 0.05円 | 0.1円 | - |

| 両替レート | 130.052円 | 130.102円 | 131.5円 |

| 両替後の外貨 | EUR 76,892 | EUR 76,863 | EUR 76,046 |

| 為替手数料 | 4,030円 *2 | 7,800円 *3 | 114,010円 *4 |

| 両替・受渡手数料 | 4,000円 *5 | 0円 | - |

| 出金の手数料 | 1,500円 | 1,500円 | - |

| 海外への送金手数料 | 7,000円 *6 | 7,000円 *6 | 7,500円 *7 |

| 手数料合計 *8 | 16,530円 | 16,300円 | 121,510円 |

| 当サイト詳細ページ | の両替・受渡 |

三菱UFJ銀行 の海外送金 |

|

*: 1ユーロ=130円の場合の計算例。簡便のため四捨五入。

*1: スプレッド0.4銭として計算

*2: (10,000,000/130.052 - 10,000,000/130) x 130 = (76,892 - 76,923) x 130 = -4,030円

*3: (10,000,000/130.102 - 10,000,000/130) x 130 = (76,863- 76,923) x 130 = -7,800円

*4: (10,000,000/131.5 - 10,000,000/130) x 130 = (76,046- 76,923) x 130 = -114,010円

*5: 10,000通貨あたり500円

*6: SMBC信託銀行プレスティアで窓口送金する場合

*7: 窓口手続きで口座引き落とし、海外他行宛ての場合

*8: 中継銀行手数料・受取手数料を含んでいません。]

上記のように、米ドル以外の通貨では、銀行で両替すると上乗せレートが一層に大きくなるため、為替手数料がぐっと大きくなってきます。そのため、米ドル以外の通貨、特にマイナーな通貨になるほど、両替部分をFX口座を利用して行うメリットが大きくなる傾向です。

数千万円という金額を、特に米ドル以外の通貨で海外送金する場合に、銀行で両替&送金をすると、数十万円という為替手数料を支払うことになってしまうので、十分に留意してくださいね。

FX口座を利用した海外送金のおすすめシチュエーション

「FX口座を利用して両替⇒海外送金」するメリットが特に大きいのは、金額がある程度以上の海外送金です。

送金する通貨や比較する他の方法によって判断は違ってきますが、一般的な目安としてのおすすめ状況をまとめました。

口座を利用した海外送金のおすすめシチュエーション

- 数百万円相当以上の海外送金:米ドルを含めて数百万円以上の海外送金の場合には、FX口座での両替というひと手間はかかっても節約できる金額が大きいので、FX口座を利用しての両替を検討するに値します。

- 米ドル以外で100万円相当以上の海外送金:上記例でみたように、ユーロ・豪ドル・NZドル・カナダドル・英ポンドといった米ドル以外の通貨では、米ドルよりも銀行両替での上乗せレートが大きく設定されています。このような通貨では、上乗せレートの低いFX口座で日本円⇒外貨へ両替するメリットが大きいので、100万円を超えてくる送金であれば、検討してみるとよいでしょう。

- 留学の学費の支払いなど長期的・定期的に100万円以上の海外送金:正規の留学などの場合には、長期的に学期や年度ごとにまとまった海外送金が見込まれます。そのような場合には、円高のときに為替レートを固定できる現受けを利用することを検討するとよいでしょう。

FX口座を利用した海外送金のおすすめFX口座は?

FX口座で両替をして海外送金をしようというシチュエーションを考える場合、利便性に加えて、安心して利用できるFX口座であることが最も重要な条件になります。

上記の例でご紹介した、セントラル短資FXは、日本に3社しかない短資会社であるセントラル短資グループのFX会社です。セントラル短資グループは、インターバンク市場で資金為替の仲介業務を主に行なう金融グループで、金融界で100年以上の歴史をもつ会社です。

セントラル短資FXおすすめ理由

- 両替と現受渡しの両方のサービスを提供:両方のサービスを利用できることで、通貨や状況に応じたベストな方法で両替することができます。

- 信用力と安心:FX専業会社で唯一、長期信用格付けを取得しています。「Quality FX」を企業理念としており、大切な資金を託せる会社として選ぶことができます。

- 8通貨の通貨ペアにてサービスを提供:日本円・米ドル・ユーロ・英ポンド・豪ドル・ニュージーランドドル・カナダドル・スイスフランの8通貨について、サービスを提供しています。

- 外貨同士の両替にも対応:受渡では、外貨同士のペアでの両替も可能なので、国際的な投資分散における両替にも利用することができます。

このように、「安心」「節約」「利便性」という視点からみて、FX口座を利用した海外送金には、セントラル短資FXは有力な選択肢といえるでしょう。

口座開設は公式サイトから、FX口座の「ダイレクトプラス」を開設します。公式サイトではいろいろなキャンペーンが行われているので、利用できるキャンペーンは賢く使いましょう。(両替・現受けでの利用であっても、口座開設の場合には、公式サイトから通常のFX口座であるFXダイレクトプラスを開設します。)

セントラル短資FXについては、下記の2つの記事でも詳しくご紹介しているので、合わせて参考にしてくださいね。

-

-

セントラル短資FXで両替コスト節約【国際派向けFX口座】

続きを見る

-

-

セントラル短資FXで外貨を円へ両替【海外から日本への送金後に両替する】

続きを見る

まとめ:FX口座での両替は節約できる金額が大きい

上記の例でみたとおり、FX口座を利用しての両替のメリットは、なんといっても為替コストの節約です。

大きな金額の海外送金を予定している場合には、早めに準備をしておくとよいですね。

当記事が、まとまった金額の海外送金を予定している方の参考になれば嬉しいです!