海外送金にかかる総コストの把握には、多くの銀行や送金サービスで「送金手数料」と呼ばれている狭義の送金手数料だけでなく、そのほかの手数料についての理解が助けとなります。

この記事では、「近いうちに海外送金をする予定」という方を対象に、以下のことをご説明します。

本記事の内容

- 海外送金の6つの手数料の種類について

- 狭義の送金手数料だけで判断すると危険な例

本記事を書いた人

![]()

- 海外永住ビザを取得しての海外移住経験あり

- 移住や投資を通じて「日本⇒海外」の海外送金を経験

- 帰国後は「海外⇒日本」の海外送金を経験

- 仕事上も小さな会社のCFOとして多様な海外送金を経験

この記事を書いているこまちは、海外送金歴かれこれ20年。いろいろな海外送金を体験してきました。

当ウェブマガジンでは、海外送金・外貨両替・国際派のマネーに関する情報を、わかりやすくご紹介しています。

表面的に「海外送金手数料」と呼ばれている手数料だけでななく、見えづらいのに大きくかかっている他の手数料もきちんと理解したうえで、海外送金方法を選ぶようにしたいですね。

では、さっそく6つの手数料を見ていきましょう。

*当記事は、データの日付を個別に明記しているものを除いては、2020年8月時点での情報を参考にしています。

海外送金の手数料の種類

利用する送金方法によって、下記で説明する6つの手数料のほとんどすべてがかかる場合と、それらの一部の手数料のみがかかる場合があります。

1. 送金手数料

銀行や海外送金サービス会社に支払う送金の手数料です。

一般的に海外送金の送金手数料というと、この送金手数料のことを指す場合が多いです。

「送金手数料が1回あたりXXX円」とような説明で、手数料が安く見える場合がありますが、以下に説明するように他にもさまざまな手数料があります。全体の送金手数料(送金コスト)と区別する意味では、狭義の送金手数料とも呼ぶべき存在の手数料です。

この狭義の送金手数料は、銀行や海外送金サービス会社が独自に設定しており、金額的にもかなり差があります。同じ銀行の場合でも、窓口とインターネットで送金手続きが異なる場合も多くあります。

2. 為替手数料

銀行や海外送金サービス会社が、送金時の両替に使う為替レートに上乗せ(あるいは下振れ)することで徴収する手数料です。

為替手数料は送金額に比例して増えていくので、大きな金額の送金では特に注意が必要です。

ほとんどの銀行や送金サービスでかかってくる上乗せレートからくる為替手数料は、送金資金の中に含まれてしまうために、見えづらいコストになりがちです。

そういう状況において、トランスファーワイズのように、仲値で両替されるサービスは、わりやすい透明な手数料体系です。多くのシチュエーションにおいて、おすすめの海外送金方法と言えます。

具体的に比較をした一例が、主要通貨の海外送金コストの比較【50万円送金の場合】にあるので、参考にしてください。

トランスファーワイズの特徴については、下記の記事も参考にしてくださいね。

-

-

【ワイズ(旧トランスファーワイズ)の海外送金】隠れ手数料なしが安心!

続きを見る

3. リフティングチャージ

銀行送金の場合に、同一の通貨建てで外国為替取引を行なう場合にかかる手数料です。(海外送金サービスは、円から外貨へ両替して送金することが前提になっているので、リフティングチャージの状況は起こりません。)

- 送金の場合には、送金資金を送金する外貨と同じ外貨で支払う場合にかかります。(例えば、外貨預金口座にある米ドルを使って、米ドルで送金する場合にかかります。)

- 受取りの場合には、受取りした外貨と同じ外貨で入金する場合にかかります。(例えば、豪ドルを受け取って、豪ドルの外貨預金口座へ入金する場合にかかります。)

送金額に比例して設定されている場合が多いので、送金額が大きい場合には要注意です。

リフティングチャージの取扱いは銀行によって違っているため、外貨のまま送金や受取りをする場合には、リフティングチャージがかからない銀行(例えばソニー銀行)を選ぶようにしましょう。

[quads id=3]

4. 円為替取扱手数料

銀行送金の場合に、外貨でなくて円建てで送金する場合に支払う手数料(「円を円のまま送金」する状況にかかる手数料)です。

手数料の体系は銀行により異なりますが、送金額に比例して設定されている場合が多いので、大きな金額の送金時には要注意です。また、円為替取扱手数料としての最低金額を設けているところが多くなっています。

5. 中継銀行手数料

送金人の銀行と受取人の銀行の間に入る中継銀行(コルレス銀行と呼ばれる)による手数料です。

送金手続きをする段階で、実際に中継銀行がいくらチャージするかはっきりわからない場合が多いので、おおよその目安の金額を送金時に支払うことになっている場合が多いです。

6. 受取手数料

銀行送金の場合に、海外に資金が着金して、受取人の銀行口座に振り込まれる際に、受け取り側の銀行がチャージする手数料です。

銀行によって、受け取り手数料を「送金人が負担」あるいは「受取人が負担」を送金時に選べる場合と、「受取人が負担のみ」のように送金人は負担しない場合があります。

手数料に対する理解を深めよう

- どの方法でも、必ずかかるのは送金手数料です。その他は、送金方法や状況によって変わってきます。

- 金額的な影響が大きいのは、上乗せレートからくる為替手数料です。見えづらいコストなので、注意が必要です。

- 中継銀行手数料、受取手数料については、事前に送金人負担とできる場合でも、想定より手数料額が多かった場合には、あとで追加請求をされることがあります。

- 受取手数料が受取人負担の場合、受取人が受け取る金額がその分減ることを考慮しておく必要があります。(送金する目的によっては受取人が受け取る金額を指定して送金したい場合があります。その場合には、上記でご紹介したトランスファーワイズが便利です。)

狭義の送金手数料が安くても・・・

海外送金の手数料を比較する場合、簡単に比較できることもあって、(狭義の)送金手数料に目が行きがちです。

しかし、一定額以上になってくると為替手数料の影響が大きくなります。

以下で、具体例を見てみましょう。

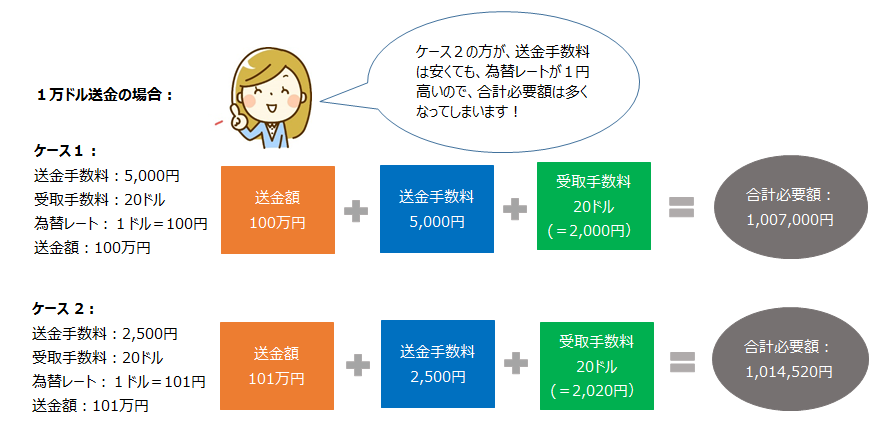

送金額が1万ドルの2つのケース

送金額(図でのオレンジ色部分)

ケース1では、為替レートが1ドル=100円なので、送金資金は

10,000ドル x @100 = 1,000,000 円

と計算されます。

ケース2では、ケース1よりも為替スプレッド(上乗せレート)が1円高く、為替レートは1ドル=101円です。そのため、送金資金は、

10,000ドル x @101 = 1,010,000 円

と計算されます。

ケース1とケース2の差額1万円が、ケース2でケース1より上乗せレートが高いことによりかかる為替手数料と捉えることができます。

送金手数料(図での青色部分)

ケース1が5,000円、ケース2が2,500円の設定です。

受取手数料(図での緑色部分)

この例では送金人が負担する設定で、どちらも20ドルの設定です。為替レートの違いにより、ケース1では2,000円、ケース2では2,020円となります。

海外送金にかかる合計コスト

ケース1では1,007,000円、ケース2では1,014,520円となり、ケース2のほうがケース1より7,520円高くなります。

必ず合計の送金コストで判断しよう!

上記の例で、送金手数料はケース2のほうが安かったのに、為替手数料の影響から海外送金にかかる合計コストはケース2のほうが高くなっています。

⇒ 表面に出てきていて比較しやすい送金手数料だけで判断しては、判断を誤ってしまうことがあります。

必ず合計コストで判断するようにしましょう。

まとめ:手数料は送金にかかる総コストで比較しよう

海外送金にかかる総額の送金コストをおさえるためには、送金手数料だけでなく、上乗せレートによる為替手数料やリフティングチャージの金額を考慮することが重要なのです。

送金方法の候補がいくつかあがったら、「合計の送金コストがいくらになるか」を比較するようにしましょう。